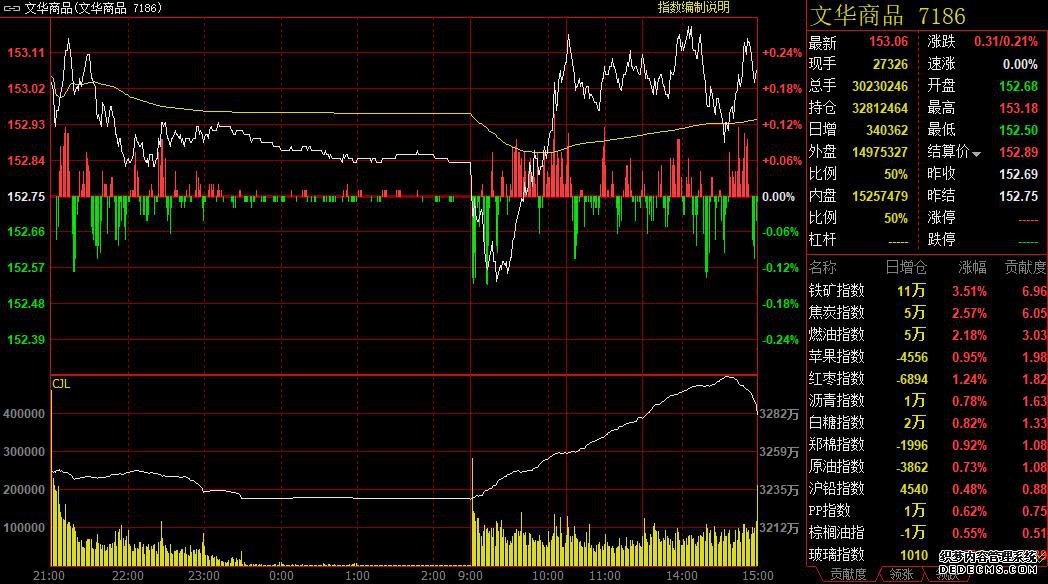

图为文华商品指数7月26日日内走势图

燃油增仓大涨 甲醇跌跌不休

有色金属多减仓震荡 贵金属承压回落

黑色系期货品种26日多数下跌,铁矿石期货延续昨日强势,今日收涨3.42%,领跑黑色系,而焦炭期货同样走势较强,收盘上涨2.04%。其他黑色系期货品种则表现相对偏弱,收盘涨跌幅均在1%以内。7月26日生态环境部新闻发言人刘友宾介绍,第二轮第一批生态环境保护督察工作进展顺利。生态环境部拟将全面达到超低排放的企业列为A级,这类企业在今年冬季重污染应对时不需采取限产或停产等减排措施。昨日,山东省发改委公布《山东省煤炭消费压减工作总体方案(2019-2020年)》征求意见稿。其中要求到2020年底全省煤炭消费压减3600万吨,落实24家焦化企业压减焦化产能1686万吨。业内人士表示,由于山东省去产能政策的加快,叠加江苏地区去产能和环保限产情况,以及临近70周年大庆,未来山东、江苏地区焦炭将有缺口,或出现阶段性的供需紧张。螺纹方面,受到淡季现货需求不振和限产不及预期的影响,网页游戏私服大全,本周螺纹钢价格整体呈现回落,而在当前利润较高的背景之下,若无新的外部变量影响,产量很难下滑。铁矿石港口库存维持偏低库存状态,较难形成持续累库的趋势,偏低的库存对铁矿石现货价格形成较强支撑,现货价格维持震荡偏强走势,期价在高贴水的结构支撑下易涨难跌。

国内有色金属市场26日整体呈现减仓震荡,收盘时各品种涨跌互现。其中,沪锡、沪铝和沪铅主力终盘分别收高0.1%、0.22%和0.48%;而沪铜、沪锌仍维持疲态,终盘主力合约分别收低0.02%和0.26%;本周连续四个交易日收阴的沪镍主力合约日内低开高走,终盘收跌1.71%。本周以来,沪镍主力累计回调超2%。有分析师表示,尽管7月以来镍价大幅波动,但镍自身基本面并没有明显变化,短期炒作资金离场促镍价明显回落。不过国内镍板供应仍呈偏紧状态,直观表现为镍板对镍豆升水创两年新高。从需求侧看,尽管不锈钢库存依然高企,但市场对金九银十旺季消费回升存在预期,镍市基本面也没有太糟糕。只是短线快速拉涨之后,价格脱离实际供需较远。沪锌主力合约日内下探周内次低点之后震荡回升,尾盘跌幅收窄至不足0.3%。有分析师指出,目前锌冶炼行业头部企业基本处于满产或超产状态,下半年冶炼产能释放空间有限,而需求端则存在被动补库预期,锌价下半年下行空间或受限。

铁矿焦炭大幅走强 其他黑色系品种弱势震荡

逾20亿资金增持黑链商品 周五商品再现资金净流入

尽管美国商业原油库存连续第六周下降,中东局势也持续紧张,但国际油价本周上涨动能略显不足。国内能化品延续分化走势,截至今日收盘,燃料油主力合约大涨3.66%,甲醇主力合约则大幅下跌2.48%,续刷近3年来的新低,而其他品种涨跌幅较小。目前,中东地区持续高温,燃料油发电需求大增,流出量有限。而随着IMO 2020的临近,新加坡贸易商主要囤积柴油和低硫燃料油,高硫燃料油进口量的缩减加快了去库进程。新加坡燃料油库存持续下降,根据新加坡企业发展局(ESG)最新发布数据,新加坡渣油库存在7月24日当周录得1691.6万桶,较前一周去库162.3万桶,降幅8.8%,连续6周录得下滑,同时刷新5年同期最低值。甲醇沿海库存从6月中旬开始又逐步回升,目前华南及华东沿海库存都维持在高位水平,7月中下至8月仍到港偏多,而传统下游需求疲弱,新兴需求进入7月份之后增加有限,另外期货升水现货也对期价构成压制。自6月中旬起,乙二醇华东港口进入阶段性去库存周期。截至7月25日,港口库存较前一周减少5.8万吨至92.5万吨,库存压力出现明显缓解。但聚酯企业大规模减产,乙二醇下游需求难言乐观,本轮去库的主要驱动力来自供给端,主力合约1909在4500元/吨一线承压调整。

贵金属市场周五双双回落调整。其中,沪金主力收跌0.28%,沪银主力则收跌0.6%。分析师表示,隔夜欧洲央行修改前瞻指引,且美国初请失业金人数好于预期,促使美元日内V型反转,给金银价格施加调整压力。短期贵金属市场缺少新的利多因素支撑,有陷入高位震荡甚至回调的可能。

国内农产品市场周五延续分化震荡格局。其中,前期表现强势的鸡蛋日内遭遇大幅回落。截至下午收盘,鸡蛋各合约全面飘绿,主力合约更是重挫逾3.9%,收盘跌破20日均线。油脂油料整体震荡走弱,其中豆粕、菜粕主力尾盘分别收跌0.75%和0.84%,菜油主力尾盘再度收跌0.47%,豆油、棕榈油主力尽管收盘小幅收高,但日内亦呈现高位受阻的走势。分析人士表示,随着近月合约交割临近,鸡蛋盘面出现多头主动减仓,加上现货蛋价高企令下游采购积极性受限,且日内全国鸡蛋均价较昨日小幅下调,均给鸡蛋期价施加调整压力。但季节性备货预期和高温天气对好蛋数量的限制,仍整体支撑短期蛋价。昨日美国农业部公布的数据显示,截至7月18日当周,美国大豆出口净销售降至11周低位,且中国取消14.84万吨的美国大豆订单。面对下滑的出口需求,美国农业协会敦促美政府尽早结束贸易争端。出口前景不佳继续对美豆形成拖累,从而削弱国内豆粕的成本支撑。但分析师也表示,抛开贸易因素,国内大豆供应充裕,而下游非洲猪瘟疫情影响仍在,豆粕供大于求的格局没有改变。而南方洪涝灾害亦令水产饲料需求承压,均对粕价形成拖累。

鸡蛋大幅回落 棉花白糖双双走高

资金面上看,尽管适逢本周最后一个交易日,但国内商品市场今日却出现明显的资金净流入。行情系统数据显示,截至周五下午收盘,商品市场日内净流入19.76亿元。其中,工业品共吸引21.18亿元资金流入,煤炭、黑链商品仍受资金“追捧”;农产品板块则延续资金净流出状态,日内净“失血”1.41亿元。分品种来看,铁矿1909、郑醇1909和焦炭1909分别净流入3.76亿元、2.67亿元和1.16亿元,居市场资金净流入前三位;螺纹1910、原油1909和沪银1912则分别净流出4.22亿元、1.92亿元和1.64亿元,居市场资金净流出前三位。

新华财经北京7月26日电 国内商品期货市场周五(7月26日)整体延续分化震荡,小幅走强的态势。其中,黑色系商品、软商品表现抢眼,是推动商品日内整体走强的主要动力;而油脂油料、农副产品则表现偏弱,限制了商品日内的强势;化工品则延续分化走势,燃油日内强势拉涨,但甲醇则承压弱势下探。截至下午收盘,追踪国内商品市场的综合指数收报153.06点,较昨日上涨0.31点,涨幅0.21%。

相比之下,软商品市场整体表现略偏强。其中郑棉主力尾盘小幅减仓拉高,收涨近1%;白糖主力则下探10日均支撑后震荡回升。业内人士称,国储棉近期持续维持超过九成的成交水平,纺企开工情况有所回升,显示棉市短期仍在复苏过程中,支撑棉价在低位区间内震荡回升。但由于库存压力较重,棉价仍难真正脱离弱势。