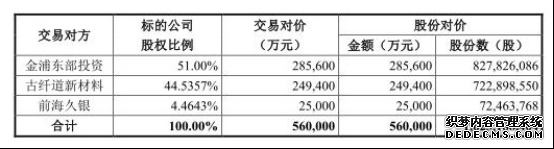

中国经济网北京5月21日讯 (记者 魏京婷)金浦钛业(000545.SZ)近日披露重组草案,拟以56亿元的价格向金浦东部投资、古纤道新材料和前海久银发行股份购买其合计持有的古纤道绿色纤维100%股权。本次交易的独立财务顾问为民生证券。

民生证券在独立财务顾问报告中表示,本次交易完成后有利于提高金浦钛业资产质量、改善金浦钛业财务状况和增强持续盈利能力,本次交易有利于金浦钛业的持续发展。

交易完成后,金浦钛业将持有古纤道绿色纤维100%股权,古纤道绿色纤维将成为金浦钛业的全资子公司。本次交易构成重大资产重组。本次交易完成后,郭金东仍为金浦钛业实际控制人,本次交易不构成重组上市。

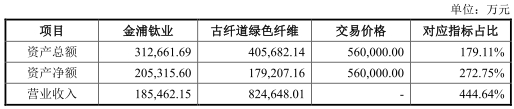

以2018年12月31日为基准日,古纤道绿色纤维100%股权采用收益法评估的评估值为56.53亿元,评估增值38.61亿元,评估增值率215.45%。经交易各方协商,本次重组标的资产交易作价为56亿元。

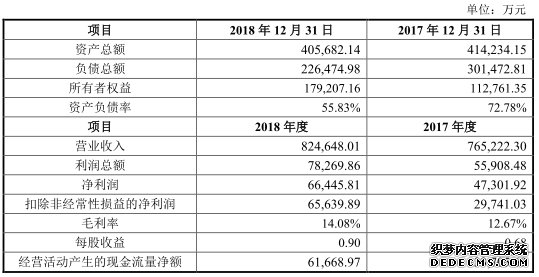

2017年和2018年,古纤道绿色纤维营业收入分别为76.52亿元、82.46亿元,分别实现净利润4.73亿元及6.64亿元。

实控人先行收购标的公司51%股权

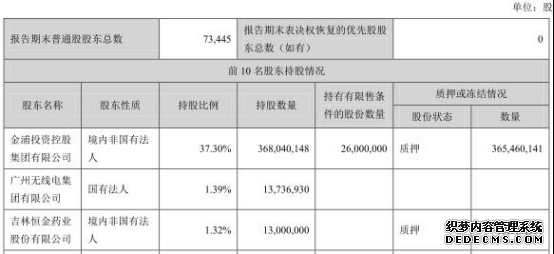

此外,金浦钛业控股股东金浦集团存在高比例质押。今年一季报显示,金浦集团持股数量为3.68亿股,持股比例为37.30%,已质押股份数量为3.65亿股,占其所持股份总数的99.30%。

相比古纤道绿色纤维,金浦钛业规模则小的多。截至2018年末,金浦钛业总资产为31.27亿元,总负债为10.73亿元,资产净额为20.53亿元。

经中国经济网记者计算,金浦钛业净利润率三年下滑七成。2015年至2018年,金浦钛业净利润率分别为18.48%、11.55%、9.52%、5.50%。

公开资料显示,2015年至2017年,金浦钛业营业收入分别为7.10亿、10.46亿、17.41亿,同比增长-3.41%、47.36%、66.43%;净利润分别为1.31亿、1.21亿、1.66亿,同比增长214.6%、-7.91%、37.27%。

2017年,古纤道绿色纤维扣除非经常性损益的净利润为2.97亿元。2018年,古纤道绿色纤维扣除非经常性损益的净利润6.56亿元,增幅120.70%。

据长江商报报道,在此次交易之前,古纤道绿色纤维先后与龙星化工、恒力股份、银邦股份三家上市公司筹划重组,均以失败告终,但其估值却是水涨船高。

业绩承诺方面,本次交易对方金浦东部投资、古纤道新材料及前海久银做出业绩承诺,在2018年至2021年期间经审计的合并报表扣除非经常性损益后的净利润合计24亿元。

2018年1月17日,大公国际资信评估有限公司(以下简称“大公资信”)将古纤道新材料的主体信用等级由AA下调至AA-,评级展望由稳定调整为负面。根据大公资信出具的跟踪评级报告显示,古纤道新材料负债规模较高,2017年以来发生逾期、欠息等情况,多笔贷款被列入关注类,到期债务多次无法续转,债务集中偿付压力较大。此后不久的2018年2月11日,大公资信再次下调了古纤道新材料的信用评级,其信用等级由AA-被下调至A,评级展望为负面。截至2018年1月9日,古纤道新材料公司本部存在18笔未结清关注类贷款、12笔已结清欠息记录、17笔已结清垫款记录和12笔已结清关注类贷款。

2018年2月恒力股份筹划收购古纤道绿色纤维时,标的40%股权交易对价为15亿元,对应100%股权约为37.5亿元。4月底银邦股份对于标的100%股权的预估值为40亿至60亿元。此次收购中,古纤道100%股权交易价暂定为56亿元,增值率约为379.04%,这个价格较2月份恒力股份收购时增长了近五成。

中国经济网记者就本次并购有关问题向金浦钛业发去采访函,截至发稿未收到回复。

2018年,古纤道绿色纤维营业收入同比增长7.77%,毛利率由2017年的12.67%增至14.08%,增长1.41个百分点。

本次资产收购为非同一控制下企业合并,金浦钛业对合并成本大于合并中取得的被收购方可辨认净资产公允价值份额的差额,应当确认为商誉。如果古纤道绿色纤维未来经营状况未达预期,则存在年度减值测试后计提商誉减值的风险,商誉减值的计提将直接减少公司的当期利润。

根据报告书,截至2018年末,古纤道绿色纤维总资产为40.57亿元,总负债为22.65亿元,资产净额为17.92亿元。

从交易双方规模来看,此次并购是“蛇吞象”式交易。截至2018年末,古纤道绿色纤维总资产为40.57亿元,总负债为22.65亿元,资产净额为17.92亿元。金浦钛业总资产为31.27亿元,总负债为10.73亿元,资产净额为20.53亿元。

中国经济网记者了解到,实际控制人郭金东先通过旗下金浦东部投资以28.56亿元的价格完成对标的51%股权的收购。2018年6月8日,经古纤道绿色纤维股东决定,同意古纤道新材料将其持有的古纤道绿色纤维51%出资额转让给金浦东部投资。同日,金浦东部投资、古纤道新材料等签订《股权转让协议》,约定金浦东部投资以28.56亿元的价格收购古纤道绿色纤维51%股权。

2018年2月恒力股份筹划收购古纤道绿色纤维时,标的40%股权交易对价为15亿元,对应100%股权约为37.5亿元。4月底银邦股份对于标的100%股权的预估值为40亿至60亿元。此次收购中,古纤道100%股权交易价暂定为56亿元,增值率约为379.04%,这个价格较2月份恒力股份收购时增长了近五成。

本次交易中,金浦钛业拟以非公开发行方式向不超过10名特定投资者发行股票募集配套资金。募集配套资金总额不超过15亿元,不超过拟购买资产交易价格的100%,且发行股份数量不超过本次发行前金浦钛业总股本的20%。本次募集配套资金扣除发行费用后拟用于年产20万吨差别化涤纶工业纤维智能生产建设项目。

标的公司前控股股东或爆发债务危机。据证券市场红周刊报道,古纤道绿色纤维急于“卖身”的行为,若考虑到古纤道绿色纤维前控股股东古纤道新材料所面临爆发的债务危机问题,则不难理解其着急的原因。

前十大股东中,吉林恒金药业股份有限公司所持股份也被质押,其持股数量为1300万股,持股比例为1.32%,所持股份全部质押。

2018年,无限元宝网页游戏私服,古纤道绿色纤维营业收入同比增长7.77%,毛利率由2017年的12.67%增至14.08%,增长1.41个百分点。在营业收入和毛利率都小幅增长的情况下,古纤道绿色纤维2018年扣除非经常性损益的净利润翻倍增长,原因何在?

在此次交易之前,古纤道绿色纤维先后与龙星化工、恒力股份、银邦股份三家上市公司筹划重组,估值水涨船高。

2017年和2018年,古纤道绿色纤维营业收入分别为76.52亿元、82.46亿元,分别实现净利润4.73亿元及6.64亿元。

根据中国证监会《重组管理办法》的相关规定,本次交易构成重大资产重组。

而标的公司前控股股东古纤道新材料也因债务逾期等问题评级遭下调。有报道称,2018年2月11日,大公资信将古纤道新材料的信用评级由AA-被下调至A,评级展望为负面。截至2018年1月9日,古纤道新材料公司本部存在18笔未结清关注类贷款。

今年第一季度,金浦钛业实现营业收入5.11亿元,同比增长2.36%;净利润0.25亿元,同比继续减少23.27%。

金浦钛业去年业绩同样不理想,净利润下滑严重。2018年金浦钛业实现营业收入18.55亿,同比增长6.53%;净利润1.02亿,同比减少38.46%。

2017年,古纤道绿色纤维扣除非经常性损益的净利润为2.97亿元。2018年,古纤道绿色纤维扣除非经常性损益的净利润6.56亿元,增幅120.70%。

截至5月20日收盘,金浦钛业报3.67元,跌幅1.08%,当日成交额3105.80万元。

本次交易对方金浦东部投资的实际控制人为郭金东,郭金东亦为上市公司的实际控制人,因此,金浦东部投资为上市公司的关联方。同时,本次交易完成后,古纤道新材料将成为持有上市公司5%以上股份的股东,根据《股票上市规则》,古纤道新材料为上市公司的潜在关联方。因此,本次交易构成关联交易。

2018年金浦钛业实现营业收入18.55亿,同比增长6.53%;净利润1.02亿,同比减少38.46%。

此外,金浦钛业控股股东金浦集团存在高比例质押。今年一季报显示,金浦集团持股数量为3.68亿股,持股比例为37.30%,已质押股份数量为3.65亿股,占其所持股份总数的99.30%。

标的公司前大股东债务逾期评级下调

在营业收入和毛利率都小幅增长的情况下,古纤道绿色纤维2018年扣除非经常性损益的净利润翻倍增长,原因何在?

金浦钛业净利润率三年下滑七成。2015年至2018年,金浦钛业净利润率分别为18.48%、11.55%、9.52%、5.50%。