文/新浪财经意见领袖(微信公众号kopleader)专栏作家 李迅雷

国家统计局数据显示,1-10月份土地购置面积增长15.3%,其中住宅开工面积增长19%,销售面积只增长2.8%,竣工面积却下降12.6%。结论应该是住宅开始滞销,开发商已经买了很多地,但由于银行贷款负增长,资金紧张,融资成本进一步上升,工期拖延,影响到明年购地的积极性。

总体来看,2019年在一个全球经济下行、信用收缩的大环境下,投资者的风险偏好都在下降,水往低处流,收益预期在下降,资金会更多流向低风险、低回报的投资领域,进入到一个低增长低收益的时代,投资者会给确定性机会更高的溢价。

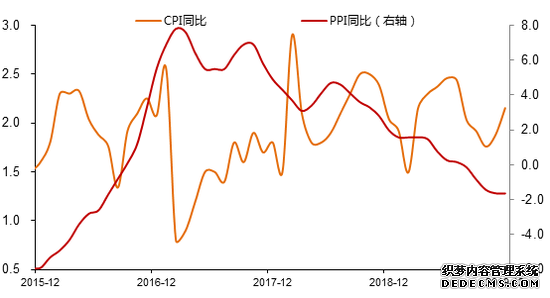

大家都说通胀无牛市,但历史数据表明,信用收缩阶段才无牛市。2019年可能会面临工业通缩的压力,因为PPI已经持续下行,或可能负增长。同时,随着外需下降、投资不振和消费疲弱,上市公司的盈利增速估计也会回落,因此,2019年出现牛市的概率较低。

数据来源:国家统计局,中泰证券研究所影响汇率的因素很多,如汇率国际化进程、通胀、出口顺差与外汇储备、美元指数及美国的态度等。目前的汇率水平基本上是各种因素、各种预期的综合反映。也就是说,如果这些因素的变化超预期,则汇率的变化方向和幅度也会超预期。目前,通胀低于预期、外汇储备增长超预期,美元指数今后走弱的概率更大,在中美和解意愿增大的情况下,汇率管控方向应该是不让其破7。

一般认为,黄金的上涨通常在需要通胀、美元贬值等因素触发,但事实上,10月初以来黄金的上涨,是在低通胀和美元指数走强的背景下发生的,如10月初美元指数在95,黄金每盎司在1200美元以下;如今,黄金突破1250美元,而美元指数也上升到了97。

房地产的个人投资者与股市的个人投资者之间最大区别在于,前者多为加杠杆,有资金成本,后者多为无杠杆,BT页游私服,无资金成本。因此,从理论上讲,如果每年的房价涨幅不足以覆盖资金成本,则投资为负收益,故杠杆越大,风险也就越大。房价走L型就意味着有部分人投资亏损。

这是因为今年出现了不少盈利模式不靠谱行业的黑天鹅事件,如5月份国家取消光伏发电的财政补贴,对光伏行业带来系统性风险;之后有掀起一场对影视明星逃税问题的追查,又给影视娱乐行业造成巨大冲击。

房地产:进入减持的时间窗口

基于此,2019年即便房价不跌,即便略有上涨,楼市也不能成为资产配置的好场所,因为必须考虑投资者加杠杆的成本因素。我始终认为,国内居民家庭在房地产上是超配的,应该适度减持。

黄金:风险偏好下降的避险品之选

中国今后最大的隐忧是,人口老龄化背景下城镇化进程的放缓,大部分三、四线城市都呈现人口净流出,故尤其要减持未来人口将大量净流出地区的房地产。

前期美联储主席鲍威尔发表讲话称,美国当前的利率已处于中性偏下水平,这表明美国的这轮加息周期即将结束,这当然与美国经济增长乏力有关。对中国而言,美国加息步伐的停止给国内利率下行也将提供了一定空间,加上明年货币宽松但信用仍紧,经济增速下行、通胀压力减弱,对利率和高等级债券资产构成利好。

最近,国家组织 4+7 城市药品集中采购试点,导致药品拟中选价平均下降52%,一夜之间降幅如此之大,又给医药行业带来巨大冲击。这三个案例均发生在今年,实际上反映出一个共性:今后制度套利的路径已经很难走得通了。而这背后也反映出今年以来政府财政压力的加大。

数据来源:WIND,中泰证券研究所2015年下半年以来,A股市场的走势与全球股市走势基本是背离的,2016年全球经济开始回暖,但A股指数却一路下行,尽管上市公司整体的盈利增速是在上行的。说明A股的下跌原因更多是来自估值中枢的下移。

而对于受市场规范和制度约束影响不大的优质企业,则有望估值提升。如行业龙头、靠品牌获得高收益的企业,或者拥有核心技术和知识产业的企业都存在估值提升的空间。

2019年全球经济增速大概率下行,这是今年下半年趋势的延续。从今年全球各国的资本市场表现看,股市基本上是跌多涨少;而房地产市场则在下半年出现了普遍走弱现象;以原油为代表的大宗商品价格也出现了普跌。当前大家对2019年的经济与投资偏悲观,究竟如何来看待投资机会与风险呢?

CPI和PPI同比及预测(%)

历史数据显示,A股上涨的动能几乎都是靠企业盈利增长,因为这些年来,估值水平是下移的、股息率普遍很低,唯有盈利高增长,才能覆盖估值下移带来的“资产减值准备”。因此,2019年A股市场仍要坚持配置高收益的资产,而且是盈利模式非常靠谱的资产。

数据来源:WIND,中泰证券研究所从最近公布的11月份宏观数据看,外汇储备不降反升,出口增速大幅下降但顺差扩大,PPI和CPI均出现了环比和同比的同时下降。这几个数据至少反映了如下几个初步结论:1、2018年的贬值预期低于2016年,因为后者外汇储备大幅下降;2、2019年的经济或许工业面临通缩压力。

今年下半年以来,全球房价涨幅较大的城市几乎都出现了房价下跌现象,如美国的西雅图、加拿大的温哥华等华人集聚的城市。中国似乎也难以成为例外,如前两年房价涨幅较大的北京、上海、深圳等一线城市,出现了涨幅缩小甚至下跌的趋势。

尽管我国目前房地产的库存水平已经降到较低的水平,但是卖出去的房子并没有凭空消失,它仍将成为房地产市场的潜在供给。因此,对于一个在2014年就供给过剩的房地产市场而言,当前的过剩状况应该更严重的。

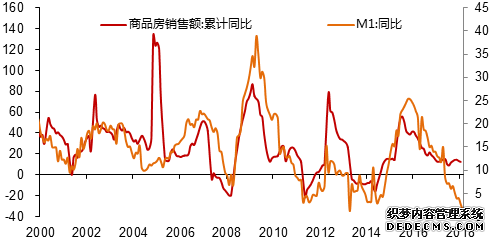

商品房销量与M1的相关性

A股市场在2019年这轮全球经济增速再度回落的过程中,很难不跌,但大幅下跌的可能性似乎也不大,毕竟已经跌了好久了。但估值结构调整的压力依然存在,因为投资者结构在发生变化,长期资金的比重会上升、机构投资者和海外投资的比重会上升。

因此,全球最大的三个经济体增长率都出现了下行趋势,意味着2019年全球经济增速将放缓,同时,欧美的通胀水平则有回升趋势,故投资者的风险偏好应该是下降而非上升。这段时间以来,美股出现了大幅下跌,也基本印证了这一点。

刚刚公布11月份的金融数据,其中M1增速只有1.5%,接近于零增长。M1增速的变化与房地产销售额的增速有明显的关联性,销售不畅导致企业活期存款减少,现金流紧张。上一个M1增速的低点发生在2014年,当初也出现了楼市销售额负增长。

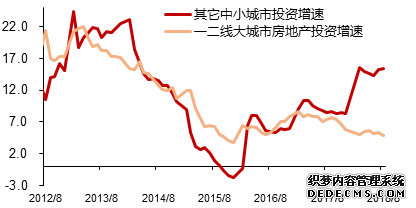

2016年以来,除一、二线城市之外的其他城市的房地产开发投资增速一路上行,这主要得益于棚改货币化政策。三四五线城市房价的上涨,固然有其合理的因素(补涨),但却与这些城市人口净流出现象向背离。

美国股市的这轮牛市大约延续了9年时间,估值水平已经处于历史高位,故确实存在调整的需求。而黄金价格在经历了前一轮大牛市(2001-2011年)后,则出现了大幅回落,并盘整了7年多,其走势远远弱于大宗商品指数,客观上也有补涨需求。

我认为,目前市场上看好楼市的几个理由都不够有说服力,第一个理由是认为接下来将有一轮楼市补库存的行情,房价将再度上涨。但资产不同于商品,前者是买涨不买跌,既然过去楼市是靠涨价去库存,那么,今后可能就会面临“跌价补库存”,即当新开工面积大于销售面积的时候,开发商就进入被动补库存模式了。

此外,黄金的见底回升,与美国股市的见顶回落的时间很接近。可见,风险偏好的下降可能继续成为黄金价格走强的主要因素。

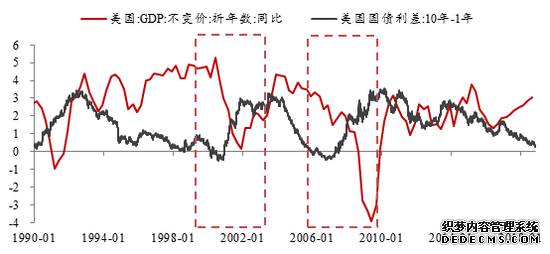

美国经济增长乏力,与其采取持续加息政策不无关系。美联储持续加息的主要目的是为了抑制通胀,但这同时也带来了后期经济增速的下行。从美国的历史数据看,当十年期国债与一年期国债收益率之差接近零的时候,通常会出现经济衰退,如今,美国十年期国债收益率再度出现回落,与一年期收益率之差接近零,表明投资者不看好美国经济的长期前景。

从表面上看,三四五线城市去库存非常成功,过去两年多时间小城市销售出去的商品住宅和剩余库存的总和,是2015年底商品房库存面积的6倍还多。也就是说,小城市房地产销售变好后,不仅把原来的高库存消化了,还新建了很多房子也卖出去了。

美国国债收益率变化与经济增速

中小城市投资增速大幅上升

我们统计了从2005年到今年第三季度沪深300的估值水平下移的速度,为年均2.32%,如果看所有A股的估值水平,其下移幅度则更大,平均市盈率从21倍降至13.7倍。今后估值水平是否还会继续下移呢?不好说,但幅度应该不会像过去那么大了。

汇率走势趋稳,利率资产仍可持有

权益类市场:估值下移,物极必反

从GDP同比增速来看,中国从去年四季度的6.8%回落至今年三季度的6.5%,欧元区从2.7%回落至1.7%,日本从2.0%回落至0.4%。美国第三季度GDP增速也比第二季度所有回落。