贵金属周二延续高位震荡,其中沪金主力合约日内高开低走,终盘收跌0.32%;沪银主力则窄幅震荡,收盘微涨0.05%。美元隔夜走强且亚洲时段延续涨势整体拖累贵金属市场。但分析师表示,股市下挫、经济增长前景和地缘政治紧张带来的避险情绪依旧支撑金银的避险买盘。另据CFTC持仓报告显示,截至7月2日当周,投机客连续第五周增持COMEX黄金净多仓,且黄金非商业净多仓升至一年半高位,这也被认为市场继续看好黄金投资前景。

棉花封板跌停 水果鸡蛋联袂走强

化工板块部分品种9日大幅走弱,乙二醇、纸浆、橡胶跌近5%,甲醇跌超3%,塑料、PTA、PVC等皆下跌;原油、沥青、燃油小幅上涨。上周五证监会宣布20号胶定于8月12日在上海期货交易所子公司上海国际能源交易中心挂牌上市。受20号胶上市的影响,近期沪胶表现疲弱。分析人士表示,20号胶的上市或对沪胶存在虹吸效应,沪胶流动性可能存在削减,同时远近月价差预计将进一步收缩,沪胶短期弱势难改。下游需求方面,国内汽车销售数据弱势难改,需求端持续疲弱,整体来看,宏观面利多难寻,基本面整体表现偏弱势,预计沪胶将维持在低位震荡。乙二醇方面,聚酯端的减负正在兑现,对需求端的担心加重,主流供应商恢复供应,本周码头到港增多,累库预期较大,近期下游聚酯产销清淡,有进一步降负预期,短期乙二醇市场延续弱势格局。随着聚酯工厂减产计划的实施,需求小幅下移,供需矛盾尚待累积,现在在市场无明显利好消息指导下,PTA价格弱势整理,近期密切关注福海创装置检修情况。

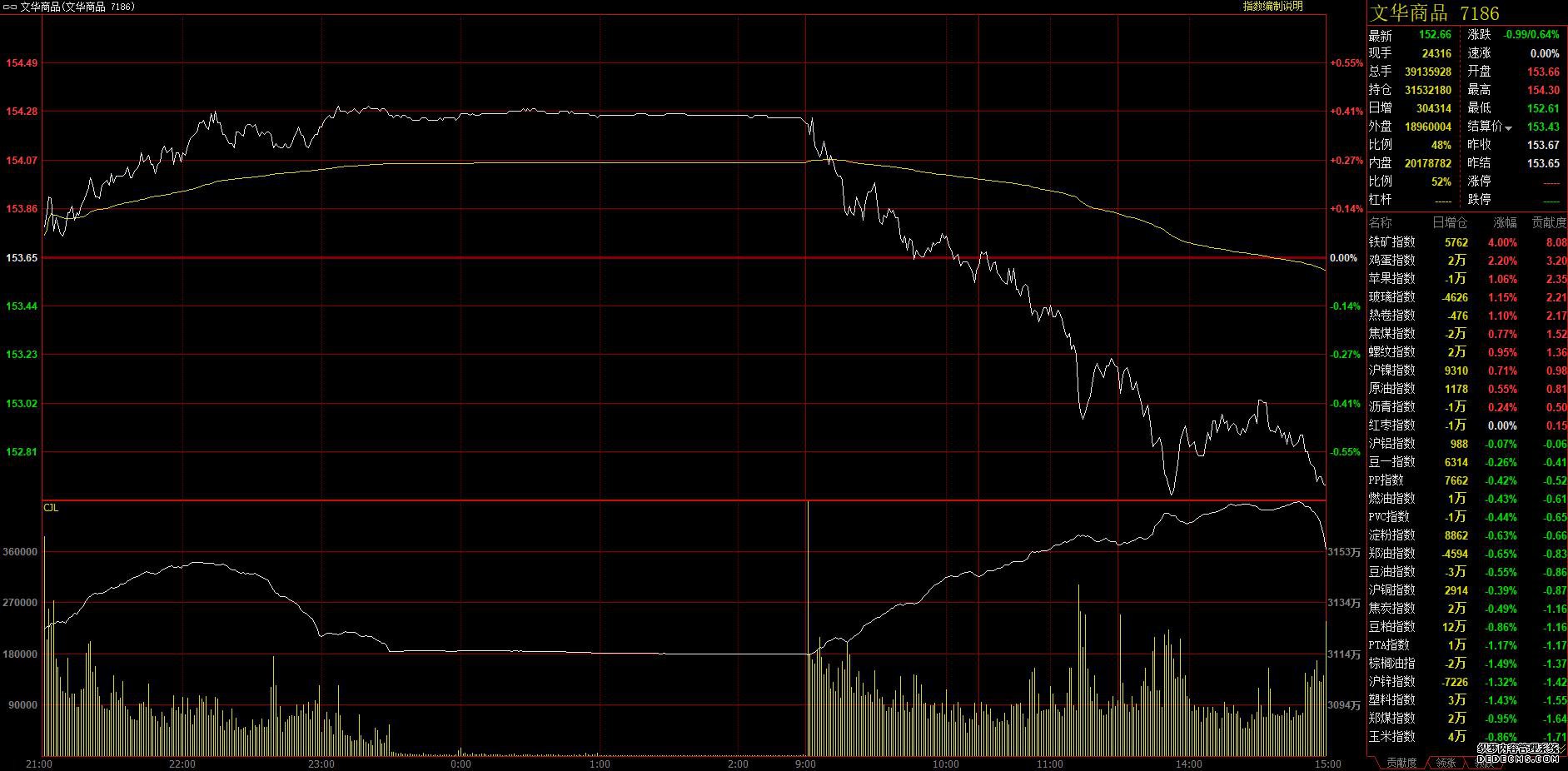

国内商品期货9日多数下跌,文华商品指数收跌0.64%至152.66点,商品期货市场资金整体净流入1.29亿。据新华财经统计,9日资金流入前三位的品种分别是,焦炭1909合约流入3.15亿,郑醇1909合约流入2.72亿,螺纹1910合约流入1.72亿;资金流出前三位的品种分别是,橡胶1909合约流出4.27亿,沪金1912合约流出2.22亿,白糖1909合约流出2.16亿。

镍锡领涨铅锌下挫 金银窄幅震荡

国内农产品市场周二全线走弱,除水果期货尾盘小幅收涨外,油脂油料、谷物、软商品等多个板块均显著走弱。其中,软商品板块整体跌势明显,棉花主力合约封板跌停,白糖主力合约尾盘大幅回落,终盘收跌2.67%。油脂油粕亦全线收跌,其中,棕榈油主力合约跌逾1.6%,盘中刷新去年12月以来新低至4172元/吨。相比之下,鸡蛋和水果期货走势偏强,其中鸡蛋主力合约日内收涨逾2%,盘中刷新逾四年新高至4705元/500千克。分析人士表示,G20会议带来的情绪上利好,但实质性影响有限,棉价运行重回自身基本面主导。在面临国内高企的库存和逐步转入淡季的下游消费,棉纺产业终端需求疲软对棉花的拖累作用被放大,仅仅依靠情绪上的提振无法根本扭住棉花的弱势。油脂油料则继续受到弱需求和高库存的拖累,尤其是棕榈油产地库存高企拖累期价显著走低。鸡蛋受到现货市场走货加快、现货价格普遍上涨推动,加上双节备货但供应面各环节余货偏少,短线料延续偏强走势。

化工品种大幅走弱 乙二醇、纸浆、橡胶跌近5%

文华商品指数7月9日日内走势图

新华财经北京7月9日电 国内商品期货市场周二(7月9日)多数下跌,仅铁矿石收涨4.08%较强势,盘中一度涨超6%。鸡蛋涨超2%,玻璃、热卷、苹果、螺纹涨超1%。而跌幅榜方面则较为少见,乙二醇、郑棉分别下跌5%和4%双双收于跌停价,纸浆、橡胶皆跌近5%,BT页游sf,郑醇、硅铁跌超3%,白糖、沪铅跌超2%。锰硅、棕榈等跌超1%。文华商品指数收跌0.64%至152.66点。

黑色系期货品种9日涨跌参半,铁矿石收涨4.08%较强势,盘中一度涨超6%。热卷、螺纹涨超1%,焦煤涨近1%。硅铁收跌3.02%居黑色系跌幅榜首,锰硅、郑煤跌超1%,焦炭收跌0.45%。分析人士指出,短期来看,铁矿石基本面变化不大,在高炉开工率回落幅度略低于市场预期、铁矿石港口库存持续下降以及期货高贴水的背景下,近月1909合约更倾向于走“现货强势+贴水修复”逻辑。中期来看,矿价在三季度末到四季度或将逐步回归理性。唐山钢厂限产力度低于预期,淡季钢材需求延续疲弱,市场心态谨慎,厂商出货降库为主。考虑到钢材生产成本仍偏高,短流程钢厂已重回盈亏边缘,钢材价格开始逐步抬升。焦炭方面,经过三轮降价后,焦企利润收缩明显,后续可能挺价情绪渐浓,加之近期期现公司及贸易商低价锁单情绪较多,焦化厂订单开始有所好转,一定程度上利好当前市场。炼焦煤价格不断下探,多数焦化厂采购继续偏谨慎,小单或者按需采购为主,整体看部分区域煤种经过2-3轮价格调整之后,目前低位采购量稍有增加,但销售压力犹存,像部分区域的气煤、贫瘦煤等配焦库存仍呈现增势,库存压力未有缓解,价格承压明显。

国内有色金属市场整体周二延续昨日走势,镍、锡继续飘红,其他金属则弱势下探。截至下午收盘,沪镍、沪锡主力合约分别收涨0.72%和0.19%,维持相对偏强;而沪铅主力临近收盘时大幅回落,终盘收跌2.10%,盘中刷新逾两年新低;沪锌主力日内再度收跌1.34%。铜、铝跌幅相对较小,截至收盘,铜、铝主力合约跌幅均未超过0.5%。分析人士表示,镍价近期表现偏强一方面受到印尼地震消息炒作的影响,另一方面根据排产,七月份300系不锈钢产量将小幅回升,加上300不锈钢库存高位回落,也给镍价提供了支撑。但镍市受制于供应趋增和下游需求疲弱的拖累,中期偏空趋势仍未改变。锌市供需两弱,延续弱势格局,尽管国内冶炼厂7、8月将进入季节性维修季节,但同期需求也将转入淡季,加上伦锌的BACK结构转为Contango结构后对锌价支撑减弱,锌价后市若无宏观面支撑仍将维持弱势。

商品期货市场资金整体净流入1.29亿 农产品流出近5亿