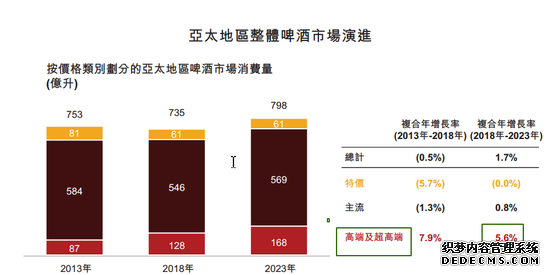

百威亚太招股书显示,高端化及升级交易是亚太地区啤酒市场的结构性趋势。相比相对全球其他市场而言,亚太地区的高端及超高端啤酒类别相对欠发展,预计其增速会大幅高于该地区整体啤酒市场的增速。预计2018-2023年,亚太地区高端及超高端啤酒销量增速5.6%,高于亚太地区啤酒行业整体增速(1.7%)。这或意味着,谁能够把握好结构性趋势,谁就会在接下来的竞争中占据先机,而百威亚太认为可以把握整个亚太地区(特别是中国)的高端化及升级交易趋势。

近日,百威亚太拟登陆港交所的计划成为市场热点,尽管7月13日百威英博宣布停止推进百威亚太IPO计划,不过百威亚太的商业策略或揭示了啤酒经营的一般规律:规模性高端化、核心类别差异化、发展关联非啤酒类饮品以及市场扩张。

百威英博在进入亚太地区三十年时间里可以从零做到第一,与其以并购为主的市场扩张有关。招股书显示,百威亚太进入中国的时间是1984年,当年开始向珠江啤酒提供技术;1995年, Anheuser-Busch在武汉成立百威啤酒;2004年,Anheuser-Busch收购哈尔滨啤酒集团有限公司。1998年百威进入韩国:Interbrew与韩国斗山集团订立合资企业经营Oriental Brewery;2014年百威集团购回Oriental Brewery的100%股权。2003年百威进入印度:SAB与印度Shaw Wallace Breweries订立合资企业。2006年百威进入越南:SAB以其与Vinamilk的合资企业首次进入越南。2011年 百威进入澳洲:SAB收购澳洲领先啤酒 商Foster‘s Group及Foster’s Group的附属公司Carlton & United Breweries。

百威亚太是AB InBev Group旗下的亚太地区啤酒制造商,销售区域主要包括中国、澳洲、韩国、印度等国家和地区,销售额亚太地区第一。2017年和2018年,百威亚太销量分别为101986十万公升和104266十万公升,销售收入分别为77.9 亿美元和84.59亿美元。折算成人民币,百威亚太2018年的销售收入高达580亿元左右,这个体量约是华润啤酒的180%,是青岛啤酒的210%,是燕京啤酒的5倍左右。

百威亚太产品的差异化以及高端化特征也造就了公司的高利润率。招股书显示,百威亚太旗下有超过50个品牌的啤酒产品,既有百威等全球品牌,也由凯狮、哈啤等区域性品牌。在这50多个品牌中,有12个是超高端及高端品牌。百威亚太称,凭借高端及超高端类别品牌贡献公司绝大部分收入。2017年和2018年,百威亚太的毛利率分别是55.7%和55.17%,高出国内啤酒厂商平均毛利率10个百分点以上。

东兴证券也认为,高端产品毛利率较高,可缓解成本压力。以重庆啤酒为例,高端啤酒的毛利率在50%以上、中端啤酒和低端啤酒的毛利率分别在40%左右和15%左右。

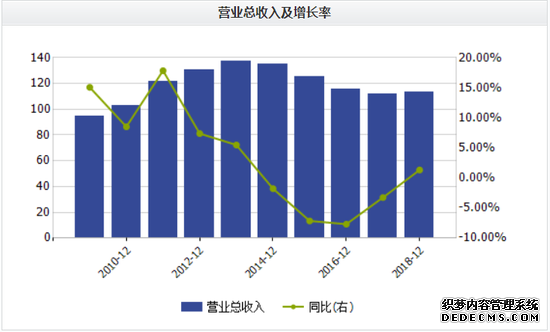

2013-2018年,燕京啤酒分别实现营业收入137.48亿元、135.04亿元、125.38万元、115.73万元、111.96万元和113.44万元,同比分别增5.49%、-1.78%、-7.15%、-7.7%、-3.26%和1.32%;分别实现归母净利润6.81亿元、7.26亿元、5.88亿元、3.12亿元、1.61亿元和1.8亿元,同比分别增长10.46%、6.68%、-19.07%、-46.9%、-48.3%和11.47%。

共2页 [1] [2] 下一页

此外,百威集团在美国的规模化生产也能够有效降低单位成本,提高利润。据中信建投的研究,2018 年美国单厂产量70万千升以上的工厂有 15 个,其产量占全美啤酒产量 73%,平均单厂产量接近 100 万千升;单厂产量 23-70 万千升的工厂有 5个,产量占全美啤酒 9%,平均单厂产量接近 40 万千升。以上两项的产量占比已超过 80%。上述的 20 个大型工厂全部为百威和摩森康胜(份额排名第一、第二)的工厂,规模化产带来显著高的利润率,例如百威在北美 EBITDA 利润率达到 41%,而在格局类似的韩国EBITDA 利润率预计略低于此。百威在北美的 EBITDA 利润率也显著高于其他巨头在全球各市场的情况。

年报显示,燕京啤酒在2014-2018年产品销量连续五年下降,营收和净利润也有不同程度的下降,在2016-2018年度的净利率都不到3个百分点,在五大啤酒公司中垫底。在行业竞争愈发激烈的今天,燕京啤酒该实施什么战略才能扭转销量下降的颓势,又该如何实现利润的提升?

燕京啤酒市场占有率的下降在年报上的体现就是啤酒销量自2014年以来逐年下降,2018年的营业收入及净利润还不及2013年的水平,营收在2014-2017年连续四年出现下降、净利润在2015-2017年连续三年下降,且下降幅度比营收降幅大。

啤酒经营三大路径:扩张获份额优势、规模优势降成本、产品高端化提毛利

而中国市场占有率排名第一的华润啤酒也在近些年积极并购。2013年,华润雪花斥资54亿收购金威;2018年8月,华润啤酒直接控股股东华润集团(啤酒)有限公司已与喜力集团签订主要条款清单,以约243.5亿港元对价向喜力集团配售发行40%股份,同时华润创业以4.64亿欧元购买喜力集团0.9%股权,华润实现与喜力的强强联合。

百威啤酒招股书显示,2013年百威亚太在中国市场的占有率是12.9%,位列第三名,而紧随其后的燕京啤酒的市场占有率是10.6%,相差2.3个百分点。而2018年,亚太百威和燕京啤酒在中国的市场占有率依旧位列第三、四名,数据分别是16.2%和8.5%,相差7.7个百分点,差距拉大。

据百威亚太招股书显示,中国啤酒市场前五大啤酒公司市占率从2013年的65.2%上升至2018年度70.4%(按消费量计),其中华润雪花、青岛啤酒、百威亚太和嘉士伯2018年的市占率都比2013年度有所提升,而燕京啤酒的市占率则从2013年的10.5%下降至2018年的8.5%,居中国啤酒市场第四名,与第三名的百威亚太(2018年的市占率是16.2%)差距已经拉开。

在中国高端及超高端啤酒市场中,超变态网页游戏,按消费量计算,百威亚太市场占有率高达46.6%,位居第一,高出第二名的青岛啤酒(2018年市占率14.4%)32.2个百分点。