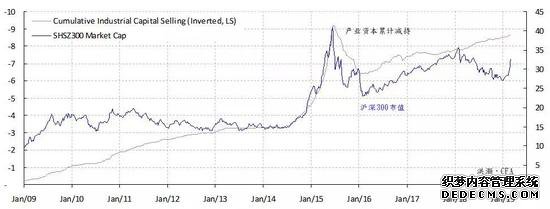

图表 3:无论市场涨跌,作为市场里天然多头的产业资本都减持。

“踩踏式买入,股灾式上涨,懵懂式新韭,恐慌式老手,理性式踏空。” – 中国股市段子

市场展望

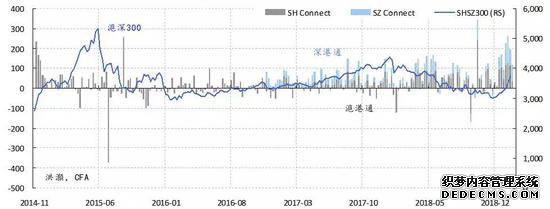

资料来源:CEIC、交银国际然而,有证据表明融资交易员以非常便宜的利率从香港融资,然后通过陆股通进入A股市场。目前,我们很难衡量这些交易的规模。但考虑到内地与香港巨大的融资息差,以及A股的盈利前景,这类交易的动机是很强的。如是,这种来自香港的融资交易将成为市场波动激增的另一个来源。

文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 洪灏

图表 2:市场回报和同期投资中国的ETF指数基金流入情况负相关,并开始减弱并流出。

约翰·肯尼思·加尔布雷思 John Kenneth Galbraith在他的经典著作之一《金融泡沫简史》中,讨论了诱发并促进金融泡沫形成的因素。除激进的新想法引发人群的幻想和新的金融杠杆工具之外,他认为还有其它两个因素。

例如,这些ETF指数基金的累计资金流入量在2014年底达到高潮 - 就在当时中国市场即将飙升之前。然后买盘开始减速,并随后在市场崩盘时转为净流出(图2,上图)。这种行为模式很可能是由投资者的定投计划所引起的。当然,市场杀跌时的赎回也难以免予其责。当比较短期的滚动累计资金流入与同期市场收益时,我们可以看到其实这些资金流入的速度是资金回报是负相关的(图2,下图)。

投机者和投资者之间的换岗,很可能会在不久的将来严重扭曲风险与收益的关系,让很多长期持仓看上去暂时得不偿失。但我们仍然认为,此刻,长期趋势重于短期波动。

2019年3月1日星期五,我们发表了题为《融资牛路在何方》的报告。随后在2019年3月4日星期一,上证50蓝筹指数阶段性见顶。从3月4日星期一的峰值,到上周五最后收盘,上证50蓝筹指数五天内下跌了约8%。

据报道,由于疏忽而导致部分贷款进入股市,台州的两家银行接受了处罚。另据相关报道,广东证监局召开了了解关于场外配资情况的座谈会,禁止证券经营机构与配资机构合作开展业务,并要求机构加强监控异常交易活动,做好投资者教育等正面宣传工作。此外,另一则新闻简要提到,有关部门在研究年底前股指期货交易正常化的可行性。

海外杠杆资金利息成本较低,正通过陆股通进入中国市场:ETF中国指数基金和陆股通自2018年初以来一直处于买入状态,即使2018年市场的表现很差,创了历史记录。因此,这些所谓的外国买盘其实并没有市场择时效应。他们的买入对于预测市场前景是无效的。此外,ETF资金流入量已经开始减弱,甚至在未来几周内可能逆转。一些融资交易依靠香港较低的资金成本,通过陆股通进入A股市场。他们已经买爆了一些陆股通的标的。这些融资交易集中购买的公司平均股息收益率约为2%,抵消了这些交易部分的利息成本。出于对回报的憧憬,这些杠杆资金通过陆股通进入A股的动机仍然强烈。它们很有可能将继续成为市场波动的来源之一。

我们很难不认同这轮行情形成的基础。毕竟,我们的基于经济周期运行,相对估值和市场技术因子的长期配置模型都在这次市场上行之前就已经空翻多了(图5)。我们在2019年的展望报告《峰回路转》(20181119)中,以及在后续报告《峰回路转:狗年的“教诲”》(20190131)中都详细地讨论了这些模型结论。

这次暴涨是谁买起来的?这是一个困扰着投资者的问题。但更重要的是,超级变态网页私服,当不同类型的资金买入时,它对市场前景意味着什么?找到答案,或至少找到一些接近真相的事实,将是确定演出是否能继续的关键。

谁在买?谁会再买?