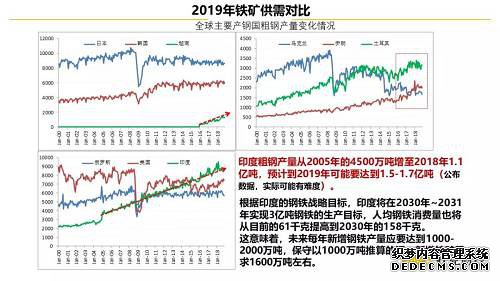

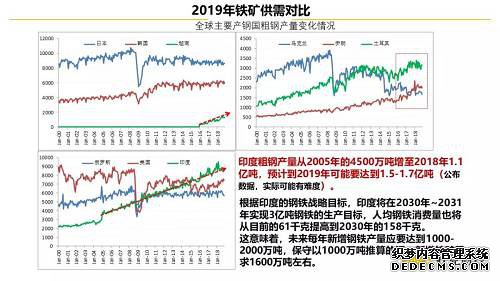

刚才介绍的是实际交易过程中涉及的交易方向和交易仓位的问题。品种包括成品材和原料,也包括期货、现货,包括单边,也包括套利。但是这里需要说明的是这个指标体系虽然说能领先于现货,但是却滞后于期货。因此要提前于期货,我们就需要用到熵研的黑链驱动指数。对于产业客户而言,比较深的体会是大家会更多的去关注产业基本面,而不擅长于宏观,对于投资机构而言,可能更擅长于宏观。因此熵研黑链驱动指数其实是综合考虑了宏观、产业和基差三个方面的因素。当然不同的阶段它影响的权重是不一样的,而且它的驱动力也会不同。总体看来宏观的驱动和产业驱动是影响价格最主要的因素,而关键时候基差的驱动影响也会比较大。 那这里我们最需要关注的就是印度,因为印度不仅仅是它的产量基数大,而且它的增量也是非常大的。可以看到印度的粗钢产量从2005年的4500万吨增加到了2018年的1.1亿吨,预计到

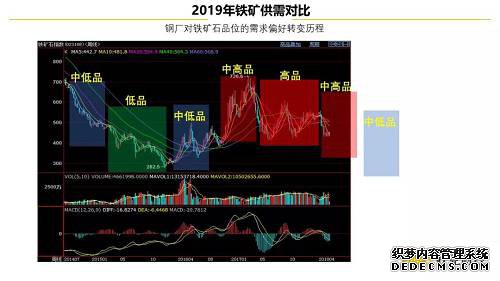

2019年可能要达到1.5到1.7亿吨。虽然实现起来有难度,但是保守估计,预计未来每年新增的产量要达到1000到2000万吨。如果以1000万吨来推算的话,预计铁矿的新增需求在1600万吨左右。那可能也有人会说,反正印度自己有矿。那好,我们来看一下印度的铁矿产量情况。实际上2017年的印度铁矿产量还是增加比较明显,但是由于它的不少铁矿品位比较低,所以说它的坑口还堆积了1.5亿吨左右的低品矿,没有被消耗。然后由于印度的

钢铁工业在高炉炼铁时还没有办法消耗低品矿,所以印度是必须要进口高品矿的。 刚才也说到了,即便是做套利,其实我们也是可以参考一些技术指标。这里我举一个例子,就是以焦炭的正套为例,可以看到这周的焦炭正套也确实是有一个比较明显的回调,本周最低是在58.5,当然目前又上涨到了70多的一个水平。在这里我着重需要强调的就是我们下方的多空的指标,一旦当MACD的指标金叉的时候,其实我们可以进行正套的一些布局,而当它进行死叉的时候,可以正套出场。

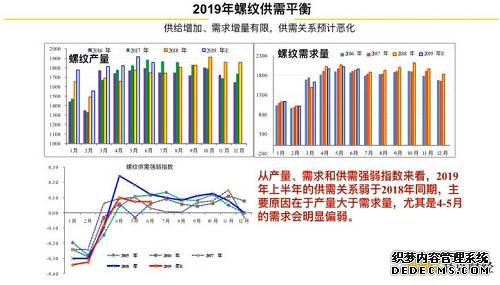

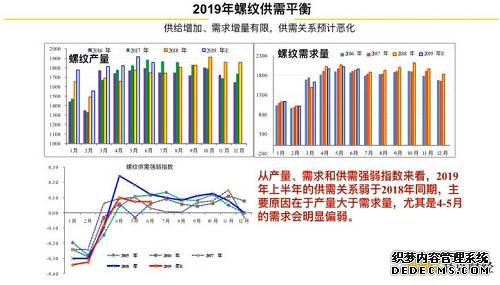

下面我就进入第一部分,对2018年的逻辑回顾,其实2018年的主线依然是环保限产。我们从年初以来分别经历了冬季错峰限产,以及一些地区的限产。从产量方面我们也可以看到,上半年的产量受影响是比较大的,尤其是螺纹。我们从左上角的这个图中可以看到,上半年螺纹的产量是明显偏低,而下半年在环保放松和高利润的情况下,产量明显的增加。年初以来的需求却延迟释放,所以导致年后的库存迅速累积到近几年的峰值,价格明显回调,但好在后期的需求爆发,所以去库存速度非常乐观,下半年的库存基本也是处于近几年的一个低位。这里需要着重说明的是,很多人都有一个疑问,就是下半年的周产量,基本同比都要高出二三十万吨的一个样子,而成交也是同比萎缩,在这个情况下,库存为何迟迟累不起来?

热卷的情况,其实热卷的产量在唐山限产期间是有明显的下降,其余的时间基本都处于相对高位。但不幸的是热卷需求虽然上半年还不错,但下半年非常不理想,所以上半年的库存不高,但下半年却持续地高于往年的同期。从价格上面,我们也可以看到下半年的卷螺差负向持续扩大,体现出热卷的相对弱势。对2018年做个简单的回顾,年初的价格暴跌是因为市场一致预期的冬储行为遇到了需求延后释放,造成的供需错配所导致的。而环保限产是2018年最重要的主题,4到8月份的上涨逻辑,是以限产为主导,期货向现货靠拢。8月之后的下跌则是宏观利空预期和环保限产放松共振,导致的价格下跌。

12月份开始环保限产又再次显得重要,宏观方面2018年的经济不确定性将加大,内外的压力明显上升,也促使了国内的政策发生了比较大的变化。

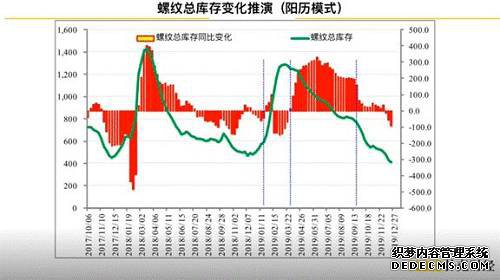

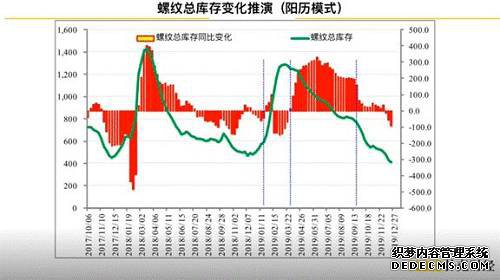

看完了2019年的行业逻辑,我们就谈一下当下市场最关心的春节前后的螺纹库存,累库和去库的情况。根据我们的模型测算,预计2019年的周度产量,同比增加2.52%左右,成交量可能会同比增加1.06%,而库存同比增幅大概在26%左右。具体到春节前后,我们可以看到,产量应该环比会有比较明显的下降,主要还是源于电炉钢企业的减产,以及部分长流程企业的检修,甚至一些铁矿配比的调整等等,但是同比来看,还是相对高。

所以我们来看一下总库存,同比变化和价格在2019年的关系。从这张图中,我们可以看到几个比较关键的时间点,可能会在1月中下旬,3月下旬以及9月的中下旬,这几个时间点都是我们后期需要重点关注的。对于后期的走势,我们的基本判断是月线级别的调整还没有结束,预计调整13个月的概率会比较大。但即便如此,日线上还是有做多的交易机会的,目前依然是维持着多头的趋势。 我们把它跟2018年的行情简单对应一下,可以发现基本上能够很好地吻合,年初的时候供大于求的情况非常明显。那一直到什么时候开始好转?基本上是到3月底的时候基本处于供需平衡的状态。从4月到7月基本面都非常的健康,也是对应了一波主升浪,7到9月份基本上是一个震荡的行情。随后基本面继续有所好转,一直到10月底,产业方面的供需矛盾才有了比较明显的累积。

而且我们可以看一下统计局的数据,1999年全国人均住房面积是21平米,到2018年的时候增加到约46平米,这个46平米代表一个什么样的水平?我们可以看到左下方的这张图基本上处于一个高位回落的情况。从右上方我们也可以看到,目前的老龄化依然在进行,后期的劳动力人口占比也会有一个比较明显的回落。如果说以65%为城镇化的目标,每年的城镇化率是1.5,估计5.4年可以完成城镇化的目标,也就是说房地产行业的新增购房需求将会逐步的减弱,未来将转入存量博弈的阶段。 目前我们也可以看到,其实很多大的房地产开发商也都在积极转转型中,为了对冲目前经济下滑压力,全国的楼市部分地区的调整、松绑迹象比较明显,但是不管怎么样,预计全面放松的概率还是比较小的。所以刚才我们是看了几个房地产面积方面的重要数据,但是如何从面积转换到钢铁的需求,其实是一个网页游戏私服推荐。

我们还是需要从供需的方面来系统地进行展望。我们先来看一下需求方面的情况,可以看到当前房地产方面的几个面积出现了比较明显的分化,未来我们可以预见到的是新开工面积增速的下滑和竣工面积增速的一个回升。当然当前的新开工面积不仅仅是增量处于高位,其实它的绝对量也是处于高位的。从右边这张图中我们可以看到,这个高位在城镇化率接近60%的情况下,很明显后期的持续性是不强的,高位回落的概率非常大。

在基建用钢当中交通是大头,而交通方面,道路建设和铁路建设又是交通的大头,所以我们重点更应该关注基建中流向道路和铁路方面的投资。根据我们的模型测算,预计2019年的房地产行业用钢在2.8亿吨左右,同比减少860万吨。这里的房地产测算包含了土木行业,而基建行业的用钢量大概是在1.5亿吨左右,反而是增加了960万吨。所以我们可以看到整个建筑行业的总用钢量大概是在4.29亿吨,其实同比还是增加100万吨,同比增加的幅度在0.2%左右,也就是说房地产方面导致的建筑行业用钢的下滑,可以由基建这部分来补充,甚至还有少量的富余。 我们简单的对产业层面进行一个梳理,我们发现2018到2019年的转变主要在于以下几个方面。首先供给端我们可以看到钢铁行业的环保去产能工作在2018年已经进入尾声,当下经济下行压力加大,迫使环保适度地让位于经济,所以2019年的高炉和转炉开工率、产能利用率提升是大概率,同时钢厂对于产能、产量的调节能力也得到了极大的增强,预计2019年的钢铁产能利用率将保持高位,但是产能的利用系数会比2018年会有明显的下降,未来的减产即便是达到减产,应该是以下减产顺序,首先是短流程的减产,然后是长流程降低产能利用率,降低产能利用系数,然后才是长流程降低开工率。 而从先后顺序来看宏观的驱动一般要领先于产业驱动,基差的驱动则取决于基差的高低的情况。那我们把这个驱动的指数跟2018年的行情简单的做一个回溯,可以看到3月份以来,从年初到3月底,这一部分时间其实产业基本面是比较差的,所以价格也是有一波比较明显的回调,随后包括产业,包括宏观,整体表现都比较好,因此就迎来了年内的一波主升浪。而为什么说8月份下旬期货会有比较明显提前的下跌,主要还是因为这个时候宏观已经明显的转差了。产业其实还是维持相对比较好的一个情况,就是红色的柱子,基本上到10月份的时候才开始由正转负。所以现货到10月份才开始比较明显的一波下跌。 我们可以看到库存管理系统,它基本上综合得出的结果是:即便在2015年单边下跌的行情当中,基本也不会亏损,而在2016、2017年这种大行情下都是会有一个比较好的上涨收益,2018年的单吨利润也是在610块钱左右。当然我们刚才所说的强弱指数,除了可以对单边的趋势方向进行判断以外,同时还可以给我们的现货企业用来套保。可以看到当值在零轴下方的时候,则表明当前为空头趋势,需要介入套保的操作。当然我们在实际的操作过程当中还需要考虑到,结合其他层面的一些因素进行综合的判断。最后我们其实还可以利用这个指数来进行一些套利的交易,这是卷螺差的一个示例过程。

这个图是我们做的一个商研的黑链综合指数,后面我会跟大家再具体的介绍。上周的周报当中,其实我们对于螺纹的判断是螺纹强势反弹,市场做多氛围浓厚,不过有可能会出现阶段性的高点,需要重点关注。当前的走势也是基本上验证了上周的判断。套利方面基本上还是以正套为主。当然我们在入场的时候,也需要根据绝对价格和一些技术指标来进行入场,跨品种的套利,卷螺方面上周的一个结论是驱动力依然是空卷多螺,然后成品材和铁矿方面基本上就是空螺多矿,和空卷多矿的一个策略。焦煤焦炭长期是以多焦炭、空焦煤为主,但是短期可根据指标反向操作。目前来看,基本上上周的套利策略在本周都得到了比较好的实现。

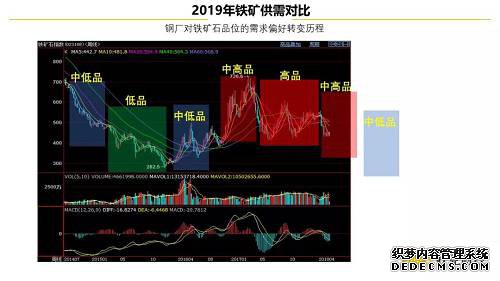

原料方面可以说2018年是焦炭的去产能元年,环保限产是焦炭的主题。铁矿因为钢厂的一个高利润,导致它的结构需求发生了比较大的变化。